欢迎您访问广东TB体育有限公司网站,公司主营机械、设备、模具等产品!

全国咨询热线:

400-123-4567

新闻资讯

新闻资讯 行业动态

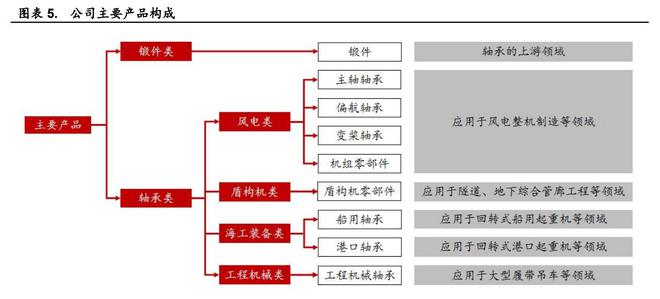

行业动态天博app主营业务方面,公司主要经营大型回转支承业务,涉及风电、盾构机、海工装备等业务板 块,同时还涉猎锻件领域,是行业的创新型龙头企业。

其子公司圣久锻件主要从事环锻件业务,是公司向上游进行的延伸;子公司豪智机械主要从 事风电锁紧盘业务,与母公司业务具有协同性;子公司新圣新能源主要从事光伏发电、风力发电业务。

公司坚持技术创新,取得多项技术成果,截至2022年中报,公司获得专利 99 项,其中发明专利 16 项,公司轴承技术领先,实现风电、盾构机领域部分轴承的国产替代。

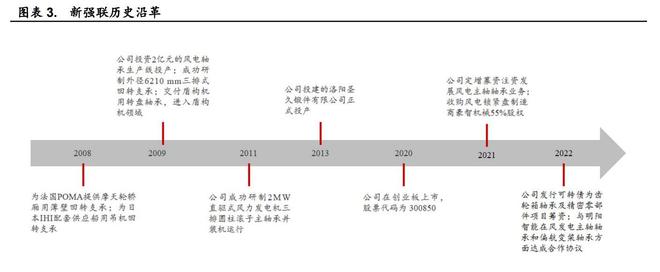

自公司2005年成立以来,全面布局风电、盾构机、海工装备轴承以及锻件业务,业务范围不断拓展。

2008年,公司为法国 POMA 供应摩天轮回转支承,为日本 IHI 供应船用吊机回转支承;2009年,公司投资 2 亿元的风电轴承生产线投产;同年进军盾构机领域;2013年,子公司圣久锻件投产;2021年,公司收购豪智机械 55%的股权,进军风电锁紧盘领域。

同时,公司针对风电轴承板块进行专门的研发投资。风电轴承业务方面,公司持续研发新技术、开拓市场范围。

2011年,公司成功研制 2MW 直驱式三排圆柱滚子主轴承;2021年,公司为风电主轴轴承业务定增募资;2022年,公司与明阳智能在风电主轴轴承和偏航变桨轴承方面达成合作协议。

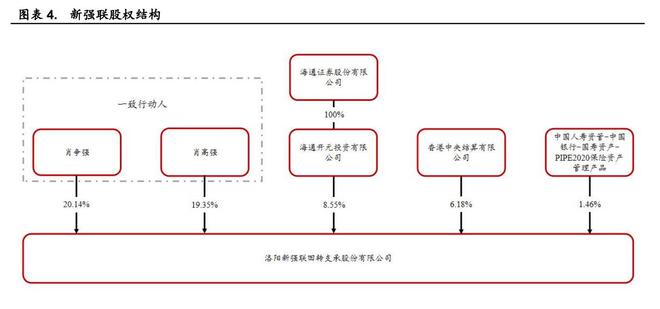

公司 2022 年三季报信息显示,目前公司的前五大股东分别为肖争强、肖高强、海通开元投资有限公司、香港中央结算有限公司、中国人寿资管-中国银行-国寿资产-PIPE2020 保险资产管理产品,上述五者的持股比例分别为 20.14%、19.35%、8.55%、6.18%以及 1.46%。其中,股东肖争强和肖高强为一致行动人、控股股东及实际控制人。

轴承应用广泛覆盖,上游延伸获协同。公司布局风电轴承、盾构机轴承、海工装备轴承、工程机械轴承等领域。

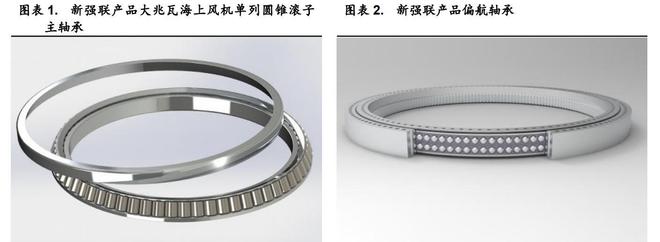

风电方面,公司产品涵盖主轴轴承、偏航轴承、变桨轴承以及机组零部件等风电机组器件,在大兆瓦三排圆柱滚子发电机主轴承、双列圆锥滚子主轴承、单列圆锥滚子主轴承、三排独立变桨轴承等产品中,技术位居行业前列。

盾构机是一种专用于隧道挖掘的工程机械,广泛应用于地铁、铁路、公路、市政、水电等工程中。同时公司布局锻件业务实现向上游的延伸,形成产业链协同。

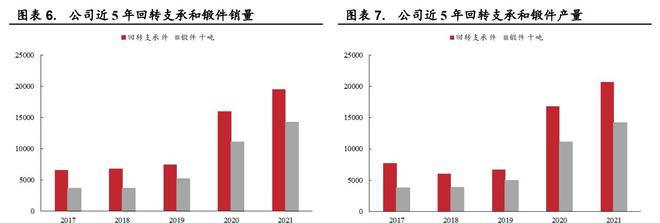

2021 年,公司回转支承产品销量为 1.95 万件,同比增加 22.24%;产量为 2.07 万件,同比增加 23.28%。

2021 年,公司锻件的销量为 14.24 万吨,同比增加 28.30%;公司锻件产量为 14.16 万吨,同比增加 27.63%。自 2019 年起,公司主要产品产销量均高速上升。

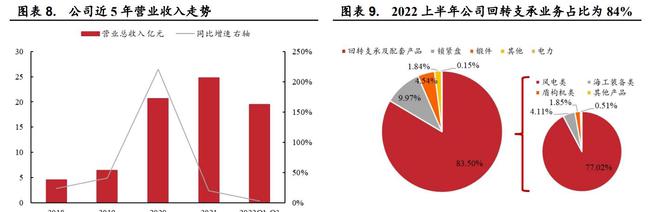

营业收入方面,2022 年前三季度公司实现营业收入 19.53 亿元,同比增加 2.79%。

营收结构方面,2022 年上半年公司营收主要来源为回转支承及配套产品、锁紧盘、锻件,营收占比分别 83.50%、9.97%、4.54%。

公司回转支承产品可细分为风电类、海工装备类、盾构机类及其他,2022 年上半年分别占公司营业收入的 77.02%、4.11%、1.85%、0.51%。

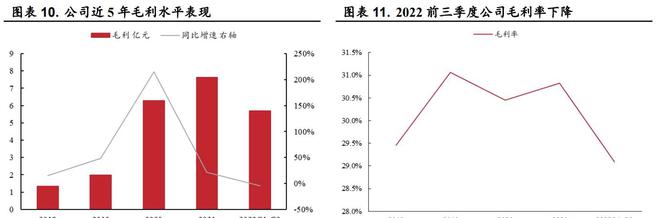

毛利润方面,2022 年前三季度公司实现毛利润 5.68 亿元,同比下降 4.72%。2021 年公司实现毛利润 7.63 亿元,同比增加 21.46%。

毛利率方面,2022 年前三季度毛利率为 29.09%,相较于去年同期的 31.38%小幅下降。2018-2021 年公司毛利率分别为 29.45%、31.06%、30.45%和 30.82%,近 5 年来公司的毛利率基本维持在 30% 的水平,略有小幅波动。

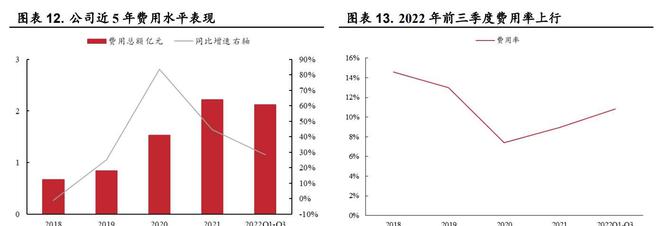

从总费用水平来看,2022 年前三季度公司费用总额为 2.12 亿元,同比增长 28.36%。公司费用总额增加主要系管理费用和财务费用增加所致。

管理费用增加的主要原因是公司规模扩大,管理人员薪资、咨询费用、试验费、管理用固定资产折旧增长;财务费用增加的主要原因是 2022 年借款增加以及票据贴现利息增加。

从费用率的变动情况来看,2022 年前三季度费用率为 10.83%,相较于去年同期的 8.68%有所上升。

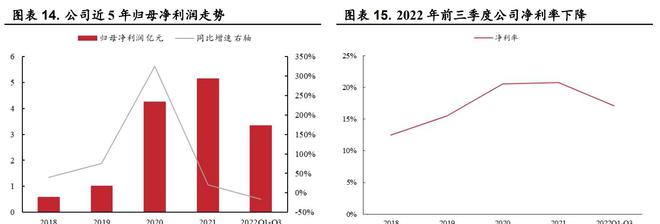

归母净利润总额方面,2022 年前三季度公司实现归母净利润 3.34 亿元,同比下降 16.56%。2020 和 2021 年公司归母净利润分别为 4.25 亿元和 5.14 亿元,分别同比增长 325.44%、21.09%。

净利率方面,2022 年前三季度公司净利率为 17.09%,相较于去年同期的 21.05%有所下降。

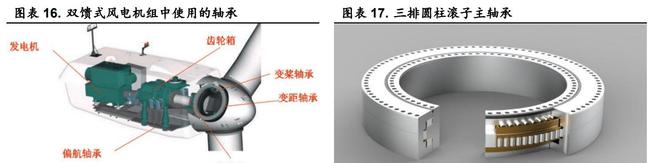

从结构方面来看,风力发电机组相关轴承包括偏航系统轴承 1 套;变桨轴承 3 套;发电机轴承 3 套;根据系统结构不同,主轴轴承可为 1-3 套;变速箱轴承可为 15 套、18 套或 23 套。轴承是连接风电机组的关键部件。

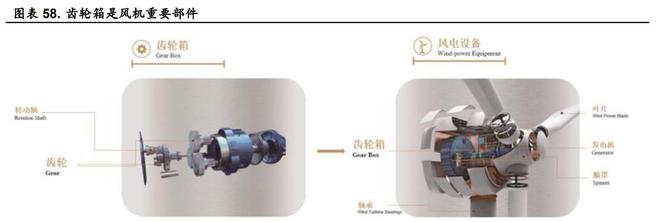

风电轴承分为主轴轴承、偏航轴承、变桨轴承、齿轮箱轴承、发电机轴承。主轴轴承安装在 主轴与齿轮箱连接处,其作用是支撑主轴;偏航轴承安装在塔顶端和机舱底部,其作用是跟踪风向变化,确保最大的发电量;变桨轴承连接叶片和轮毂,其作用是改变叶片的桨距角,确保输出功率的稳定;齿轮箱轴承安装在变速齿轮上,发电机轴承安装在发电机主轴上。

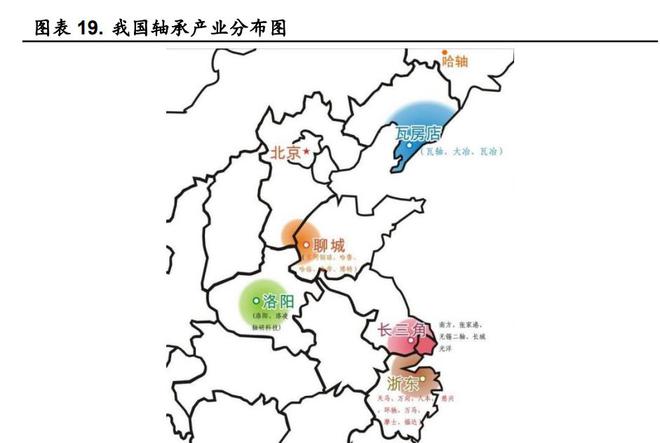

瓦房店集群是我国最大的轴承产业基地,拥有瓦轴、大冶、瓦冶等轴承企业;洛阳轴承产业集群技术积淀深厚,拥有洛阳 LYC 轴承有限公司、洛阳轴承科技股份有限公司等轴承制造企业,大学河南科技大学设有全国唯一的轴承专业;长三角是我国轴承生产主要地区;浙东轴承产业基地以常山县、杭州、宁波、绍兴为核心,其中常山县轴承生产企业超 100 家;聊城轴承产业基地以山东聊城为中心,是我国最大的轴承保持架生产基地和轴承贸易基地。

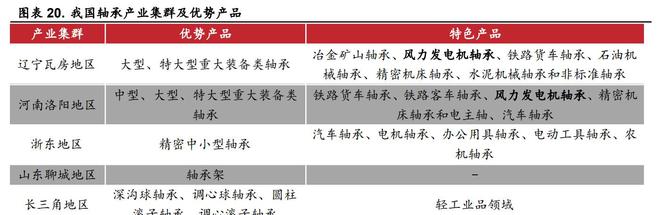

我国五大轴承产业集群优势产品各有侧重,辽宁瓦房店和河南洛阳轴承产业集群以风力发电轴承作为特色产品。

瓦房店地区的轴承产品主要为大型、特大型重大装备轴承;河南洛阳轴承产业聚集区产品主要为中型、大型、特大型重大装备轴承;浙东轴承产业基地产品主要为中小型、微型深沟球轴承;聊城轴承产业基地产品主要为轴承架;长三角轴承产品主要为深沟球轴承、调心球轴承、圆柱滚子轴承、调心滚子轴承。

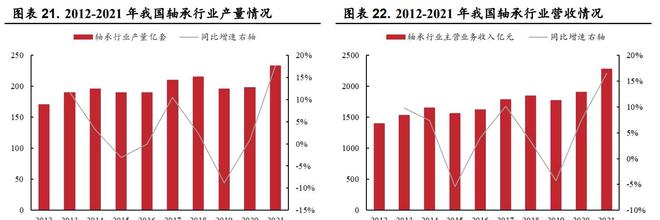

从我国轴承行业的产量来看,自 2012 年以来,轴承行业的产量围绕 200 亿套水平波动,2021 年我国轴承产量大幅提升,达 233 亿套,相较于 2020 年的 198 亿套,增加了 17.7%。

从我国轴承行业的营收情况来看,2021年轴承行业实现营业收入2278亿元,同比增加 16.5%,增速创历年新高。

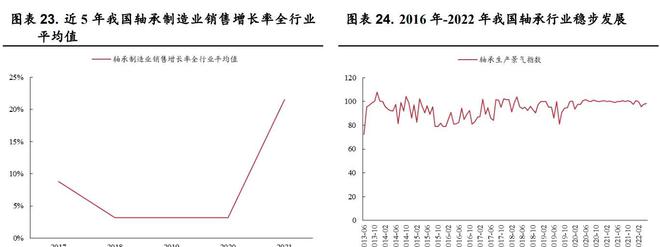

从我国轴承制造业销售增长率来看,2017-2020 年,我国轴承制造业销售增长率全行业平均水平约为 5%,2021 年,我国轴承制造业销售增长率全行业均值达 21.50%,相较于 2020 年的 3.20%大幅提升,轴承业发展态势向好。

从我国轴承行业景气指数来看,2016-2019 年轴承行业的景气指数波动相对较大,从 2020 年开始,轴承行业的景气指数波动幅度减小,行业景气度处于高位。

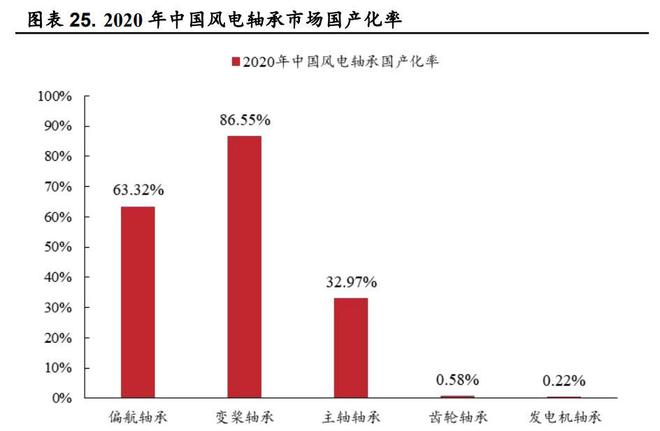

我国风电轴承依赖进口,国产化率较低。2006 年之前我国风电设备配套轴承较为依赖进口,国产化率低于 45%;2020 年,我国的偏航轴承、变桨轴承的国产化率提高到较高水平,分别为 63.32%、86.55%;主轴轴承、齿轮轴承和发电机轴承国产化率分别为32.97%、 0.58%、0.22%。风电轴承的国产化进程将持续推进,国产化替代空间广阔。

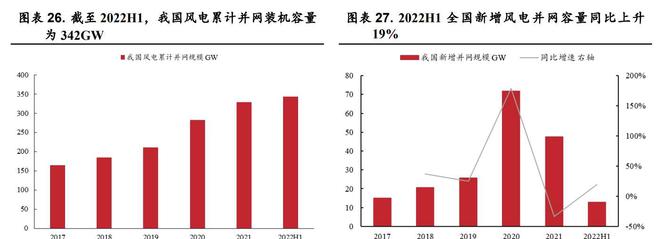

我国风电并网规模稳步提升,近两年新增并网规模增幅大。截至 2022 年上半年,我国风电累计并网装机容量为 342.2GW,占电源总装机比例的 14.0%,呈提升趋势,火电占比降至 53.5%。

新增并网规模方面,2022 年上半年,全国新增风电并网装机容量 12.9GW,同比上升 19.4%。

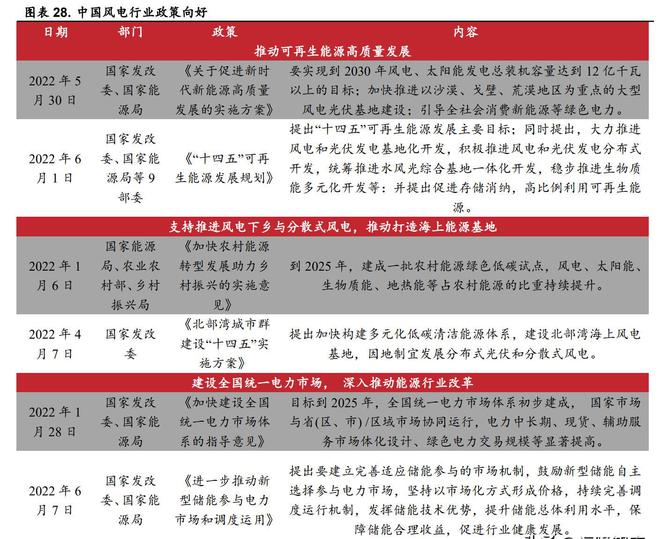

2022 年,国家持续出台政策推动风电行业发展进程,包括推动可再生能源高质量发展、支持推进风电下乡与分散式风电,推动打造海上能源基地、建设全国统一电力市场等。

2022 年 5 月 30 日,国家发改委、国家能源局发布《关于促进新时代新能源高质量发展的实施方案》,提出到 2030 年风电、太阳能发电总装机容量达到 12 亿千瓦以上的目标。

2022 年 4 月 7 日,国家发改委发布的《北部湾城市群建设“十四五”实施方案》中提出,建设北部湾海上风电基地,因地制宜发展分布式光伏和分散式风电,推动海上能源基地的建设。

2022 年 6 月 7 日,国家发改委、国家能源局发布的《进一步推动新型储能参与电力市场和调度运用》提出,要建立完善适应储能参与的市场机制,鼓励新型储能自主选择参与电力市场。

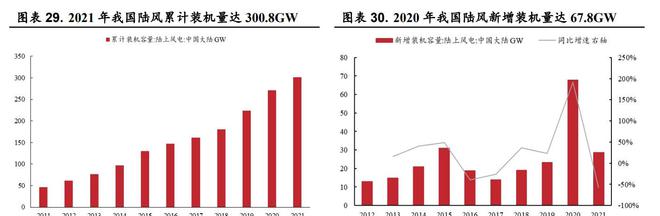

在陆风累计装机方面,我国 2021 年陆风累计装机容量达 300.8GW。从历史数据来看,2011-2021 年度累计装机量逐年提升,CAGR 为 20.7%,行业保持高速增长。

新增装机方面,2021 年新增陆风装机量为 28.7GW。2020 年我国新增陆风装机量较高,为 67.8GW,同比提升 191.8%,主要原因是陆风取消补贴政策引发的抢装潮。

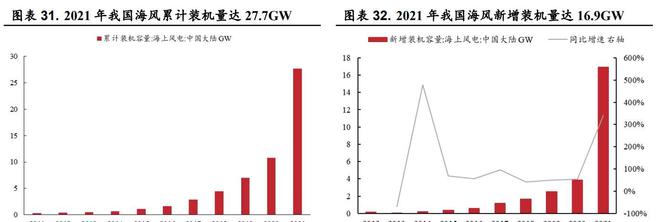

中国方面,2021 年我国海风累计装机容量达 27.7GW,2011-2021 年 CAGR 为 59.3%,行业景气度高企。2021 年度,我国新增海风装机量为 16.9GW,同比提升 340%,主要原因是由于海风装机政策变动,引发抢装潮。

据 GWEC 预测,在经历 2021 年抢装潮之后,2022 年我国的海风新增装机容量将恢复至正常水平,达 4GW,并较 2020 年的 3.8GW 有 小幅增长。

后续在低碳环保持续加强的背景下,我国新增装机量将保持增长趋势,预计 2030 年将达到 12GW,2022-2030 年 CAGR 为 14.7%。

国家发改委、国家能源局提出,力争 2030 年实际应用并推广 200-300 m 高空风力发电,实现 10 MW 及以上级别的大型风电机组关键零部件技术突破。

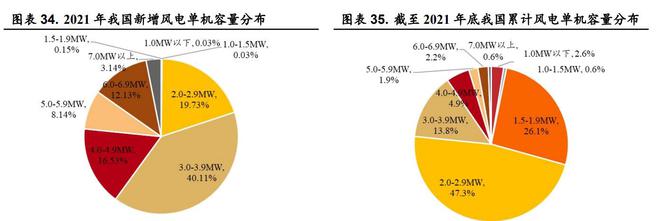

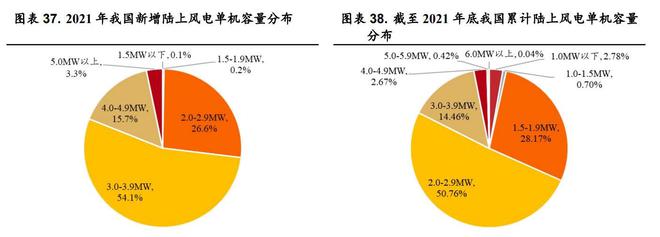

从累计风电装机来看,2021 年我国累计风电装机中,2.0-2.9MW 单机容量风机占比最大,为 47.3%,其次为 1.5-1.9MW 单机容量风机,占比为 26.1%。

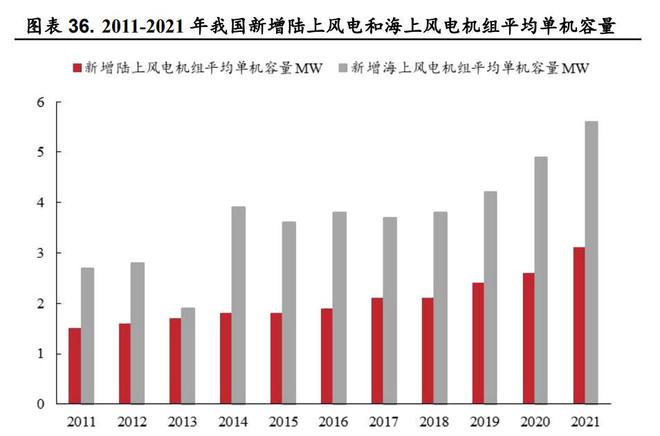

整体来看,新增海上风电的单机容量高于陆上风电。具体来看,2021 年我国新增陆上风电平均单机容量为 3.1MW,较 2020 年的 2.6MW 提升了 19.2%;2021 年我国新增海上风电平均单机容量为 5.6MW,较 2020 年的 4.9MW 提升了 14.3%。我国陆上风电和海上风电大型化趋势显著。

2021 年我国新增陆上风电装机中,3.0-3.9MW 单机容量风机占比最大,为 54.1%,其次为 2.0-2.9MW 单机容量风机,占比为 26.6%。

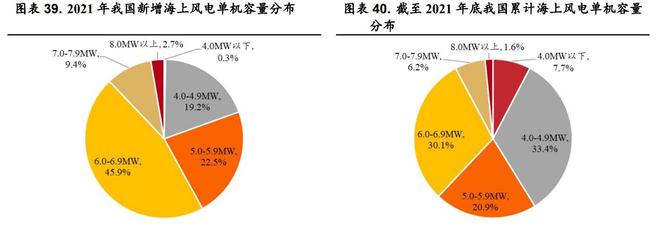

2021 年我国新增海上风电装机中,6.0-6.9MW 单机容量风机占比最大,为 45.9%,其次为 5.0-5.9MW 单机容量风机,占比为 22.5%。

2021 年我国累计海上风电装机中,4.0-4.9MW 和为 33.4%和 30.1%。2021 年,我国陆上和海上大容量风机份额均有所提升。

海上风电方面,2022 年 10 月金 风科技研制的 13.6MW 海上风电机组在福建下线 月中车株洲电机公司和金风科技联合研制的 16MW 海上风电机组即将下线 月,明阳智能先后推出 MySE12MW 半直驱海上机组和 16.6MWOcean X 双转子漂浮式海上风力发电机。

陆上风电方面,2022 年 6 月哈电风能、运达股份相继推出 7.XMW 风力发电机;2022 年 8 月,联合动力设计出配备全球最大叶轮直径的陆上风机。

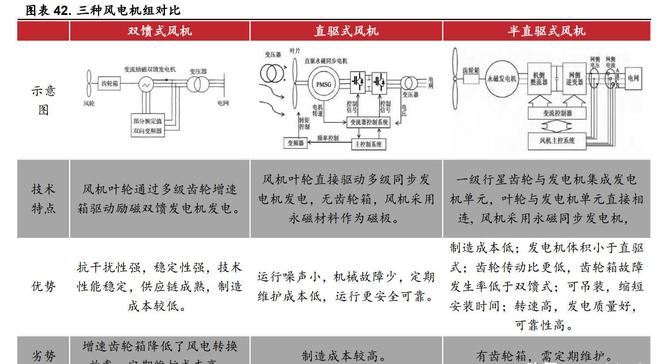

双馈式风机制造成本较低,但由于其有齿轮箱,运行维护成本较高;直驱式风机采用永磁材料作磁极,无需齿轮箱,因此其机械故障少,维护成本较低,运行更加安全可靠,但是其制造成本较高;半直驱兼具双馈式、直驱式的优点,制造成本低,体积较小,齿轮箱故障频率低,转速高,可靠性高。

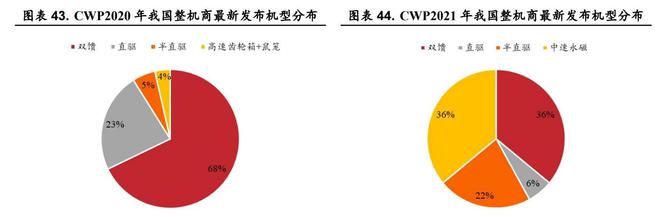

2020 年,我国整机厂商共发布 56 个机型,主要为双馈式风机,发布机型 38 个,占比为 68%;其次为直驱式风机,发布机型 13 个,占比 23%;半直驱风机发布较少,仅 3 个机型。

2021 年,我国整机厂商共发布 50 个机型,半直驱式风机发布机型明显增多,数量为11个,占比为22%,较2020年的5%提升了17pct。半直驱兼具双馈式风机和直驱式风机优势,将成为未来的发展趋势。据 Wood Mackenzie 数据,2029 年半直驱机组在全球陆风市场和海风市场的市占率有望达到 45%、34%

公司风电类产品包括大兆瓦海上风机单列圆锥滚子主轴承、三排圆柱滚子主轴承、三排滚子独立变桨轴承、双列圆锥滚子主轴承和偏航轴承,多用于制造直驱风机和半直驱风机,有望受益于半直驱市场向好趋势。

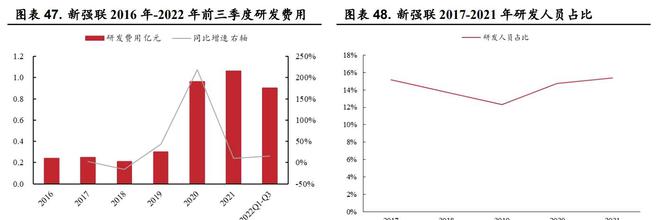

研发费用方面,2022 年前三季度公司研发费用为 0.90 亿元,同比上升 15.34%。2021 年公司研发费用为 1.06 亿元,同比增加 10.58%,占营业收入的 4.29%。

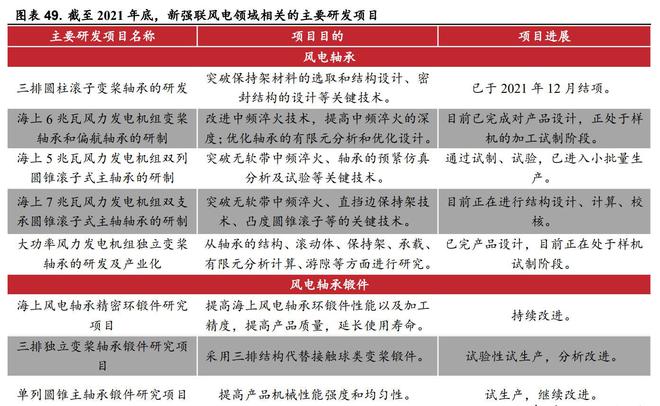

其中,三排圆柱滚子变桨轴承研发项目已于 2021 年 12 月结项;海上 6 兆瓦风力发电机组变桨轴承和偏航轴承、大功率风力发电机组独立变桨轴承已完成产品设计,进入样机试制;海上 5 兆瓦风力发电机组双列圆锥滚子式主轴承通过试制、试验,进行小批量生产;海上 7 兆瓦风力发电机组双支承圆锥滚子式主轴轴承进行结构设计、计算、校核;风电轴承锻件进入改进阶段。公司技术持续推进,工艺不断提升。

轴承淬火工艺可分为渗碳淬火、感应淬火等,渗碳淬火在高温炉里进行淬火,处理后的材料晶粒粗化,无法应用于大尺寸回转支承。

感应淬火利用电磁感应对轴承进行局部和表面的淬火,但会形成软带区域,使该区域早期疲劳剥落,造成回转支承过早失效,缩短回转支承使用寿命,且只能应用于低速、重载领域。

无软带淬火技术利用两个加热组件和感应器对环形工件进行淬火,可以解决软带区域问题,公司对该技术进行攻关,提高回转支承的承载能力,延长回转支承的使用寿命,使其满足高速、重载领域。

公司是国内率先使用无软带淬火技术研制大兆瓦风机双列圆锥滚子主轴承的企业,引进意大利中频淬火设备,设计无软带回转支承,使其应用到风电主轴轴承中,应用前景广阔。

在主轴轴承方面,公司针对三排滚子结构大功率风力发电机组主轴轴承、海上 3 兆瓦风力发电机组无软带双列圆锥滚子主轴轴承、海上 7 兆瓦直驱式风力发电机双支承单列圆锥滚子轴承、永磁直驱式风力发电机主轴轴承等已取得重要进展,就核心技术取得专利,且是三排滚子结构直驱式大功率风力发电机组主轴轴承国内唯一的制造商。

在变桨偏航轴承方面,公司的海上大功率三排圆柱滚子独立变桨轴承、海上大功率风力发电机组变桨偏航轴承已成功应用于产品中。

“2 兆瓦永磁直驱式风力发电机主轴轴承的研制”项目于 2012 年获中国机械工业联合会和国家科学技术委员会科技成果鉴定以及“中国机械工业科学技术奖”三等奖;“直驱式风力发电机主轴轴承试验机研制”项目于 2012 年获中国机械工业联合会科技成果鉴定;“3 兆瓦风力发电机双列圆锥滚子主轴轴承”项目于 2020 年获“2020 年度洛阳市十大标志性高端装备”荣誉称号; “2MW-5MW 风力发电机主轴轴承的研制及产业化”项目于 2021 年获“河南省科学进步奖”二等奖。

公司成功研制 1.5-12MW 变桨和偏航轴承,大功率风电偏航变桨轴承已实现进口替代;成功研制 2-5MW 三排圆柱滚子主轴轴承、3-6.25MW 无软带双列圆锥滚子主轴轴承并实现量产;成功研制 3-7MW 单列圆锥滚子轴承并实现小批量生产。

公司成功研制 12MW 海上抗台风型主轴轴承,并于 2022 年 7 月举办“12 兆瓦海上抗台风型风力发电机组主轴轴承”下线.募集资金扩张产能,持续拓展风电业务

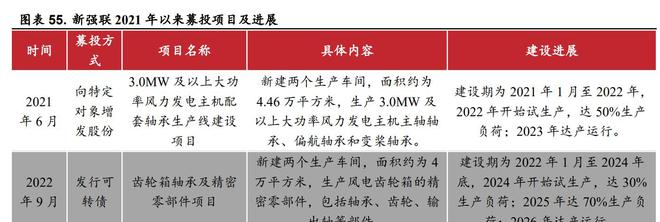

2021 年公司定增募资用于 3.0MW 及以上大功率风力发电主机配套轴承生产线建设项目,建设车间用于生产大功率风机轴承及其他零部件,建设期为 2021 年至 2022 年,计划于 2023 年达产运行。

2022 年公司发行可转债布局齿轮箱业务,用于齿轮箱轴承及精密零部件项目,新建两个生产车间用于生产风电齿轮箱的精密零部件,计划于 2024 年投产,于 2026 年达产运行。

2021 年公司向特定对象增发股份,用于大功率风电轴承项目,计划每年生产轴承 6900 个,其中,3-4MW 主轴轴承 1200 个,4-6MW 主轴轴承 300 个,偏航变桨轴承 5400 个。

2022 年公司发行可转债,用于齿轮箱项目,计划每年生产齿轮箱精密零部件 5.75 万个,其中,3-6MW 齿轮箱零部件 4.5 万个,6-10MW 主齿轮箱零部件 1.25 万个。

风电齿轮箱是风力发电机组传输功率的部件,安装在叶轮和发电机之间,通过提升传动系统转速、降低扭矩,把叶轮吸收的风能传递给发电机,以适应发电机的需要。

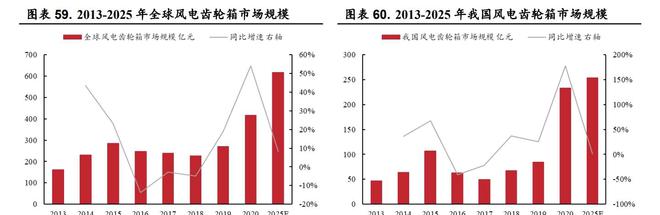

从全球来看,2020 年全球风电齿轮箱市场规模为 416 亿元,同比增加 54.1%,预计 2025 年齿轮箱市场规模将达到 616 亿元,5 年 CAGR 为 8.2%。根据 GWEC 数据,2020 年双馈式与半直驱式风电机组占全球风电机组的市场份额合计 76.90%。

从我国来看,2020 年我国风电齿轮箱市场规模为 233 亿元,同比增加 177.4%,预计 2025 年齿轮箱市场规模将达到 254 亿元,5 年 CAGR 为 1.7%。

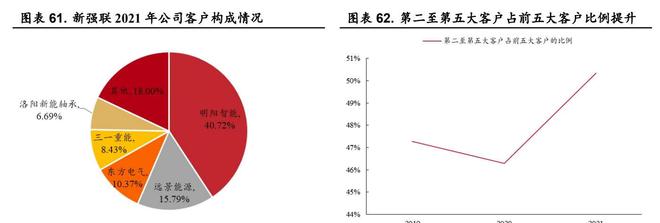

2021 年,公司前五大客户为明阳智能、远景能源、东方电气、三一重能、洛阳新能轴承,客户占比 分别为 40.72%、15.79%、10.37%、8.43%和 6.69%。

从公司第二至第五大客户占前五大客户的比例来看,2020 年该比例为 46.29%,2021 年该比例提升至 50.34%,客户呈分散化的趋势,客户范围拓宽。

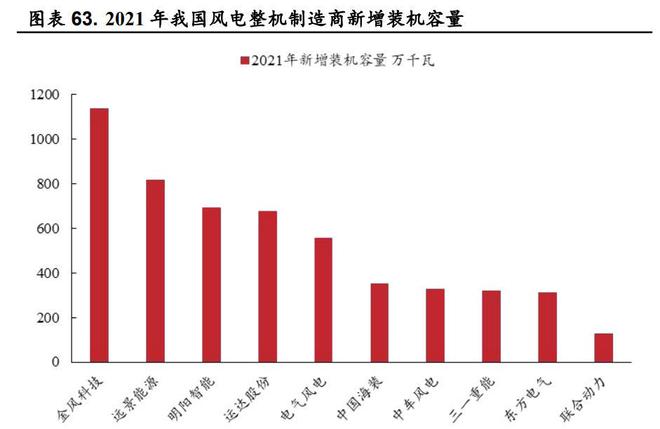

2021 年,新强联重要客户远景能源、明阳智能、三一重能和东方电气新增装机容量分别为 815 万千瓦、693 万千瓦、321 万千瓦和 313 万千瓦,占比分别为 14.6%、12.4%、5.7%和 5.6%,分别位列全国第 2、第 3、第 8 和第 9。

从陆上风电来看,远景能源、三一重能、明阳智能和东方电气新增装机容量分别为 717 万千瓦、321 万千瓦、315 万千瓦和 212 万千瓦,分别位列全国第 2、第 5、第 6 和 第 7。

从海上风电来看,明阳智能、东方电气和远景能源新增装机容量分别 为 378.1 万千瓦、100.9 万千瓦和 97.6 万千瓦,分别位列全国第 2、第 5 和 第 6。

全球以及我国海上风电装机量不断上行,公司受益于下游高景气赛道,随着产能持续释放,业绩有望高增。

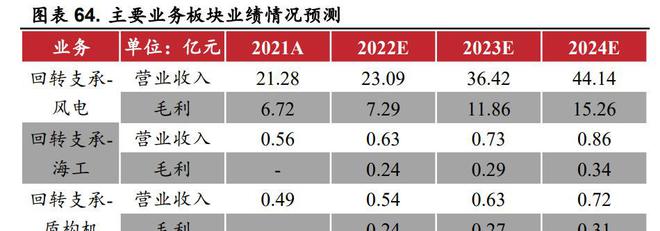

(1)公司定增项目与可转债项目持续交付;(2)海工及盾构机业务随试产开发持续拓展;(3)毛利率水平有所提升。

则公司 2022 年回转支承-风电、回转支承-海工和回转支承-盾构机业务板块的毛利水平将分别为 7.29亿元、0.24亿元和 0.24亿元。

我们预期 2022/2023/2024 年公司归母净利润分别为 5.51/8.68/11.28 亿元,对应的 EPS 分别为 1.67/2.63/3.42 元/股。以 2023 年 1 月 16 日收盘价 60.09 元为基准,对应 PE 分别为 35.96/22.84/17.56 倍。

风电装机量不及预期:若全球及我国风电装机量不及预期,则或将导致风电轴承需求量收缩,公司业务发展增速放缓。

国内风电轴承技术进步不及预期:公司有望受益于风电轴承国产化替代,若国内风电轴承技术进步不及预期,或将影响公司未来发展空间。